Receita líquida de R$ 13,9 bilhões no 2T25 domina os números

No 2T25, a receita líquida chegou a R$ 13,9 bilhões. Esse valor domina os números da empresa e mostra um faturamento forte. A situação reflete demanda externa estável e boas condições de mercado.

Thank you for reading this post, don't forget to subscribe!O que está impulsionando esse desempenho

O principal motor é a demanda externa por carne. Quando clientes de fora aceleram compras, os preços sobem. Isso aumenta a receita, principalmente quando o mix de produtos favorece itens com retorno maior.

A participação das exportações tende a trazer dinamismo ao faturamento, mesmo com variações da moeda. Junto disso, a gestão de custos e a eficiência também ajudam a receita a se sustentar.

O que isso significa para pecuaristas e produtores

Receita alta não garante lucro para quem trabalha na porteira. O que importa é a margem. Veja como a demanda afeta os preços pagos pela carne e pelos animais. Planeje o manejo do rebanho, a alimentação e o momento de vender gado com base nessas tendências.

Como interpretar números na prática

Receita = preço x volume. Se o volume de vendas cresce e os preços mantêm, a receita sobe. Mas custos de insumos, como ração, pesam na margem. Por isso trate a receita como um indicador, não como o único objetivo.

Estratégias práticas para o dia a dia

- Monitore tendências de preço e demanda no curto prazo para entender o humor do mercado.

- Controle custos de alimentação e manejo para preservar margem mesmo com variações de preço.

- Planeje abates, vendas e logística com antecedência para reduzir custos fixos.

- Considere diversificar mercados para reduzir dependência de um único comprador.

- Use contratos ou acordos estáveis com clientes para reduzir a incerteza.

Essa leitura ajuda você a planejar a próxima safra com foco na margem, não apenas no volume. Quando a receita é forte, decisões de escala e logística rendem mais retorno na porteira. Fique atento aos sinais do mercado para manter a rentabilidade do seu negócio.

EBITDA de R$ 1.302,5 milhões e margem de 9,4%

O EBITDA de 1.302,5 milhões indica a capacidade de geração de lucro operacional. A margem de 9,4% mostra eficiência após custos diretos, sem juros, impostos ou depreciação.

Para os produtores, isso significa que o negócio está firme. Mas depende de preços, volumes e custos.

O que representa esse EBITDA

EBITDA significa ganhos antes de juros, impostos, depreciação e amortização. Ele mostra o desempenho da operação sem itens financeiros.

Conseguir esse patamar depende de manter a receita estável e controlar custos com precisão.

Como a margem impacta o negócio

A margem mostra o que sobra para cobrir despesas operacionais diretas. Margens menores pressionam o fluxo de caixa.

Fatores que influenciam EBITDA neste setor

- Demanda externa estável e volumes exportados elevam a receita.

- Custos com ração, transporte e energia pesam na margem.

- A variação cambial pode afetar receita e custo, exigindo gestão de risco.

- Eficiência logística e redução de desperdícios elevam o EBITDA.

O que pecuaristas podem observar

Busque contratos estáveis com compradores para reduzir volatilidade de receita. Controle custos de alimentação e manejo para preservar margem, mesmo com mudanças de preço.

Como aplicar esse aprendizado no dia a dia

- Monitore preços de insumos e de venda para entender o humor do mercado.

- Negocie contratos com clientes para reduzir volatilidade da receita.

- Otimize alimentação, manejo e logística para manter margem.

- Planeje abates e vendas com base na demanda prevista.

- Diversifique mercados para reduzir dependência de um único comprador.

Com esses ajustes, a empresa pode sustentar margens saudáveis e crescer de forma previsível.

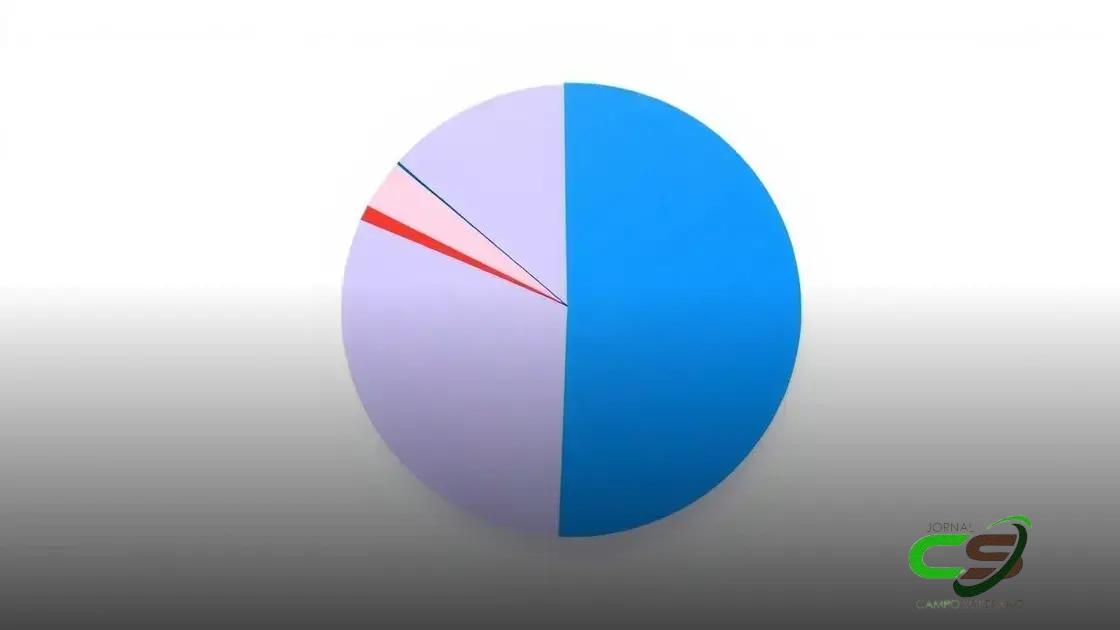

Exportações representam 60% do total, impulsionando a geração de caixa

Exportações representam 60% do total, impulsionando a geração de caixa e a previsibilidade do negócio. Esse dinamismo vem da demanda internacional, que tende a manter preços e volumes estáveis. Mas tudo depende de câmbio, logística e qualidade do produto.

O efeito no caixa

Mais exportações significam entrada de caixa com menor atraso. Isso facilita pagar insumos, salários e manter estoques estáveis. O resultado é um fluxo de caixa mais negro quando o negócio se conecta aos mercados externos.

Mercados e produtos que puxam as exportações

- Carnes bovinas de cortes nobres e derivados prontos para exportação.

- Produtos processados com certificações de qualidade e rastreabilidade.

- Mercados-chave como China, União Europeia e regiões do Golfo, com contratos estáveis.

Esses caminhos ajudam a planejar o abate, a qualidade da carne, a embalagem e a logística necessária para cumprir os prazos de embarque.

Gestão de risco e logística

A variação cambial pode reduzir a margem. Considere hedge simples ou contratos de câmbio para parte das receitas. A logística exige coordenação entre fazendas, frigoríficos, transportes e despachos aduaneiros.

- Faça contratos de câmbio para exportações de curto a médio prazo quando possível.

- Planeje frete, desembaraço aduaneiro e armazenamento para evitar faltas ou atrasos.

- Garanta certificações e padrões de qualidade para evitar recusas na exportação.

Boas práticas para produtores

Fortaleça parcerias com exportadores, agentes aduaneiros e clientes internacionais. Mantenha a rastreabilidade completa, desde o lote até o embarque, para reduzir riscos de não conformidade.

- Invista em qualidade do gado, cortes padronizados e embalagens adequadas.

- Documente todos os custos de exportação para uma visão real do lucro.

- Treine a equipe para cumprir requisitos de certificação e logística internacional.

Como acompanhar o impacto no fluxo de caixa

Acompanhe o fluxo de caixa de exportação: receita de exportação menos custos diretos de envio, frete e taxas. Monitore o capital de giro: prazos de recebimento, estoques e despesas fixas. Use planilhas simples para manter tudo à mão e visível.

Crescimento de 81,6% vs 2T24 e 24,3% seqüencial

O crescimento de 81,6% em relação ao 2T24 mostra uma aceleração clara do negócio. Esse salto vem de demanda externa firme, maior volume de vendas e eficiência na operação.

Além disso, a receita cresceu 24,3% em relação ao trimestre anterior, indicando recuperação sequencial. Ver essa combinação é um sinal de que a estratégia está funcionando e o ciclo de mercado favorece a carne bovina.

Principais drivers desse crescimento

Exportações fortes elevam a receita e ajudam a diluir custos fixos. A melhoria na margem vem de eficiência logística, controle de desperdícios e renegociação de contratos com clientes.

- Demanda internacional estável, principalmente em mercados exigentes com qualidade rastreável.

- Mix de produtos com maior valor agregado.

- Gestão de custos mais rígida, especialmente ração, energia e transporte.

- Posicionamento de câmbio, usando hedge para parte do faturamento.

Impacto para o dia a dia do produtor

Esse crescimento não é apenas números. Ele se traduz em melhores condições de financiamento, mais equilíbrio de caixa e oportunidades para investir em melhoria de genética, pastagem e manejo.

Como replicar esse desempenho

- Foque em contratos estáveis com compradores, para reduzir volatilidade de receita.

- Busque eficiência operacional: reduzа perdas na linha de produção e logística.

- Melhore o manejo do rebanho para aumentar peso e taxa de abate, com alimentação balanceada.

- Invista em rastreabilidade e qualidade do produto para conquistar mercados de alto valor.

- Monitore câmbio e tenha planos de hedge para minimizar impactos cambiais.

Com esses passos, a gente fortalece resultados e mantém o crescimento sustentável no longo prazo.

Dívida líquida/EBITDA ajustado em 3,16x ao fim de junho

A Dívida líquida/EBITDA ajustado em 3,16x ao fim de junho mostra a alavancagem atual da empresa e como ela consegue sustentar o crescimento. Dívida líquida é a dívida total menos o caixa disponível. EBITDA ajustado é o lucro operacional sem itens não recorrentes, juros, impostos, depreciação e amortização.

Esse indicador diz quanto do lucro disponível a gente usa para pagar dívida. Quanto menor esse número, mais fôlego a empresa tem para investir. No agronegócio, 3,16x pode ser aceitável, mas exige monitoramento constante do fluxo de caixa.

O que esse índice revela

Ele mostra a capacidade de honrar dívidas com o lucro gerado pela fazenda. Um valor estável sugere boa saúde financeira. Já valores em elevação sinalizam necessidade de ajustes na gestão de custo ou de receita.

Fatores que influenciam

- Preço de venda dos animais e contratos de exportação

- Custos de ração, energia, transporte e mão de obra

- Níveis de endividamento e prazos de pagamento

- Variação cambial que afeta EBITDA e dívidas indexadas

Impacto na prática para o produtor

Esse índice afeta a disponibilidade de crédito para investimentos, como pastagens, genética e infraestrutura de armazenamento. Se subir muito, fica mais difícil obter crédito barato. Por isso, manter caixa adequado ajuda a atravessar períodos de preço volátil.

Boas práticas para melhorar o indicador

- Aumente EBITDA: melhore eficiência, reduza perdas e otimize alimentação e manejo.

- Reduza dívida líquida: use caixa para quitar parte da dívida ou venda de ativos não estratégicos.

- Renegocie financiamentos: busque prazos maiores e taxas mais estáveis, com garantias claras.

- Fortaleça o capital de giro: acelere recebíveis, negocie prazos com fornecedores e controle estoques.

- Monitore mensalmente: acompanhe o ratio regularmente para agir cedo.

Entender esse índice ajuda a planejar investimentos com prudência, mantendo a operação segura enquanto cresce. A meta é manter a alavancagem em um nível que permita expandir sem colocar a produção em risco, mesmo com variações de preço e clima.

Integração de ativos aumenta vendas e reduz SG&A como % da receita

A integração de ativos bem feita eleva vendas e reduz SG&A.

Consolida operações, corta duplicidades e melhora a gestão de custos.

O resultado é maior margem e mais recursos para investir.

O que envolve a integração de ativos

Identifique ativos estratégicos, como fazendas, silos, frigoríficos e redes logísticas.

Integre sistemas de informação, cadastros, estoques e contratos para evitar duplicidade.

Standardize processos de compras, qualidade, higiene e compliance.

Centralize funções administrativas para reduzir despesas fixas.

Riscos e mitigação

Integração exige planejamento para evitar choques operacionais.

Planos de transição, governança e comunicação com equipes ajudam.

- Interrupção temporária de operações durante a migração de sistemas

- Resistência da equipe e necessidade de treinamento

- Custos adicionais e prazos que podem se estender

- Risco de perder o foco nas entregas aos clientes durante a transição

Como medir o sucesso

Acompanhe SG&A como % da receita, tempo de integração e ROI.

Use indicadores práticos como custo por unidade, margem por etapa e prazo de migração.

Revise contratos, avalie ganhos reais e ajuste o plano conforme aprendizados.

Com cuidado, a integração de ativos alavanca vendas e reduz SG&A como parte da receita.

Aumento de capital de R$ 2 bilhões com possibilidade de até R$ 1 bilhão adicional

O aumento de capital de R$ 2 bilhões, com possibilidade de até R$ 1 bilhão adicional, sinaliza confiança dos investidores e abre espaço para investimentos estratégicos. Esse dinheiro chega para fortalecer a estrutura da empresa e sustentar o crescimento, especialmente em um cenário de demanda crescente.

O que esse movimento significa na prática

Ele aumenta a base de ações e permite financiar projetos sem depender apenas de empréstimos. Com isso, a empresa pode acelerar planos de expansão, melhorar a logística e modernizar a produção. Tudo isso tende a trazer maior capacidade de atendimento e menor custo por unidade.

Para onde vão os recursos

- Expansão de capacidade produtiva, como novas unidades de processamento e silos de armazenamento.

- Automação e melhoria de rastreabilidade para cumprir exigências de mercados exigentes.

- Fortalecimento do capital de giro para sustentar picos de demanda, especialmente exportação.

- Redução de endividamento ou reestruturação de dívidas para condições mais estáveis.

- Investimentos em governança, compliance e sustentabilidade para ampliar credibilidade.

Impacto para acionistas e operação

Quem já é acionista pode pensar em diluição no curto prazo, mas o retorno esperado é maior capex investido com maior rentabilidade futura. A operação deve ganhar em eficiência, margens e previsibilidade de caixa, o que facilita planejamento de longo prazo.

Riscos e mitigação

- Risco de diluição, caso o capital seja aberto sem impacto imediato no desempenho. Mitigação: comunicação clara e plano de uso de recursos.

- Risco de deployment tardio dos projetos. Mitigação: governança rígida e etapas com metas realistas.

- Risco de volatilidade de mercado. Mitigação: hedge e planejamento financeiro conservador.

Como acompanhar os impactos no dia a dia

Foque nos indicadores de capex e rentabilidade. Acompanhe o retorno sobre investimento, prazos de payback e melhoria de fluxo de caixa. Mantenha a equipe alinhada com o plano de investimento e as metas de produção.

Companhia incluída nos índices ESG e certificado de energia renovável

Entrar nos índices ESG e obter certificação de energia renovável mostra de imediato o compromisso da empresa com a sustentabilidade e com a eficiência na fazenda.

O que são ESG e por que isso importa

ESG significa ambiental, social e governança. Quando a companhia está alinhada a esses critérios, investidores e compradores veem um negócio responsável. Isso facilita acesso a crédito, reduz custo de capital e aumenta a confiança em contratos de longo prazo.

Benefícios práticos para produtores rurais

- Acesso a financiamentos com condições melhores

- Clientes e mercados que valorizam práticas sustentáveis

- Redução de riscos operacionais por governança e compliance

- Reputação fortalecida junto à comunidade local

Certificado de energia renovável: o que é e por que vale a pena

O certificado comprova que parte da energia consumida vem de fontes renováveis. Ele pode reduzir custos energéticos a longo prazo e melhorar a pegada de carbono da empresa, o que é cada vez mais valorizado em licitações e parcerias internacionais.

Como obter e manter o certificado

- Faça um diagnóstico do consumo de energia na propriedade.

- Identifique oportunidades de geração própria, como energia solar, biogás ou biomassa.

- Desenvolva um plano com CAPEX, payback e metas de economia.

- Instale sistemas de geração ou contrate energia renovável por meio de contratos (PPA).

- Documente a produção de energia e registre os certificados conforme a regulamentação local.

Impacto no dia a dia da fazenda

Mais eficiência energética reduz custos, aumenta a previsibilidade de caixa e facilita o planejamento de investimentos em melhoria de pastagens, genética e infraestrutura. A longo prazo, a combinação ESG + energia renovável tende a ampliar a competitividade e a atratividade da empresa no mercado.

Pro-forma EBITDA de ativos recentes totaliza R$ 456 milhões (4 meses)

O pro-forma EBITDA de ativos recentes totaliza R$ 456 milhões nos últimos 4 meses. Isso sinaliza a força operacional dos ativos adquiridos.

O que é pro-forma EBITDA

Pro-forma EBITDA é o lucro antes de juros, impostos, depreciação e amortização. Ele é ajustado para refletir a performance de ativos recém incorporados.

O que são ativos recentes

Ativos recentes são fazendas, silos ou unidades adicionadas por fusões ou aquisições. O EBITDA ajusta para incluir ganhos esperados com sinergias e melhorias operacionais.

Como interpretar

Esse indicador mostra a lucratividade após integrar ativos. Compare com o EBITDA tradicional para ver ganhos de eficiência.

Impactos práticos

Ele facilita o planejamento de capex, melhoria de logística e ampliação de capacidade. Isso reduz custos por unidade e aumenta a margem.

Riscos e limitações

- Depende de suposições de sinergia que nem sempre se realizam.

- Avalia que ajustes não recorrentes podem inflar o EBITDA aparente.

- Risco de superestimar ganhos sem integração efetiva.

Como acompanhar

Acompanhe com indicadores de capex, ROI e payback. Atualize o progresso a cada mês para manter o plano viável.

Perspectivas e estratégia de crescimento para o próximo ano

Para o próximo ano, vamos definir uma estratégia clara de crescimento prática. Ela se baseia no que já funciona e traz metas realistas com um plano simples de ação.

Avaliação do ano que passou

Comece pela revisão dos números. Veja receita, lucro, custos e estoques para entender onde houve ganhos e onde houve desperdícios.

Metas e prioridades

Defina metas realistas de receita, margem e expansão. Priorize ações com maior retorno e menor risco, para evitar dispersões.

Plano de CAPEX e investimentos

Descreva os investimentos necessários, como pastagens, silos, genética ou tecnologia. Estabeleça CAPEX, payback e fontes de recurso com prazos claros.

Eficiência operacional

Melhore logística, compras e gestão de estoque. Reduza perdas, otimize a alimentação e a mão de obra para ganhar margem.

Diversificação de mercados

Considere novos compradores, exportação ou venda direta. Avalie contratos, seguros de preço e barreiras comerciais.

Gestão de riscos

Planeje como enfrentar volatilidade de preço, clima e câmbio. Use hedge simples, contratos estáveis e seguro rural quando fizer sentido.

Calendário de implementação

Divida as ações por trimestres. Q1: planejamento; Q2: implantação; Q3: monitoramento; Q4: ajustes conforme aprendizado.

KPIs essenciais

Acompanhe margem, SG&A como % da receita, ROI, capex, payback e fluxo de caixa. Revise mensalmente para manter o rumo.

Além disso, confira abaixo esses posts:

Saiba Mais Sobre Dr. João Maria

Dr. João Silva é um renomado zootecnista especializado em pecuária de leite, com mais de 2 Décadas de experiência no setor. Com doutorado pela Universidade Federal de Viçosa e diversas certificações, Também é autor de inúmeros artigos científicos e livros sobre manejo e produção de leite.

Dr. João é reconhecido por sua contribuição significativa à indústria e seu compromisso com a qualidade e a inovação na produção leiteira.